長期買進讀書心得,正確的投資方法,就是躺在指數的道路上耍廢

長期買進的本書的作者是 周冠男教授的作品,教授在行為財務學、市場微結構及公司財務領域獲卓越學術成就,名列台灣財金學者前1%,並於頂尖國際期刊等國內外重要財務學術期刊發表60餘篇學術論文。

本書的內容一字一句都是經過教授計算或是過去的研究曾經出現過,用各種客觀的證據來分享長期買進的好處,下面分享幾段我特別有興趣的內容給各位。

長期買進 讀書心得分享

重新認識經濟學裡的有限理性

長期買進的第一章分享了許多違反理性經濟學的例子,這些例子說明投資人不如我們想像中的理性,而且投資人比想像中更願意去承擔額外的風險,尤其是面對虧損時。

書裡有一個測驗,如果每天有兩個選項

第一個選項:直接拿走1,000元

第二個選項:擲硬幣,出現正面可以拿2,000元,反面拿0元

兩者的期望值都是1,000,第二個選項不會比直接拿走1,000元多,因此不需要承擔擲硬幣時可能拿2,000元或0元的風險,理性的選擇應該選直接拿走1,000元。

結果很有趣,這裡有些人會選擇擲硬幣,因為感覺一千元太少了,運氣好說不定可以拿到兩千元。

不過假如把選項改成

第一個選項:直接拿走1,000萬元

第二個選項:擲硬幣,出現正面可以拿2,000萬元,反面拿0元

這時候幾乎所有人都直接選擇第一個選項,因為可以拿走1,000萬,為什麼要承擔拿到0元的風險。

以理性經濟學的角度不應該發生這種事,不論金額大小選擇都應該一致才對,這也說明了,人性不可能完全理性。

圖片為Threads上發問的結果,與本書說明幾乎相符合

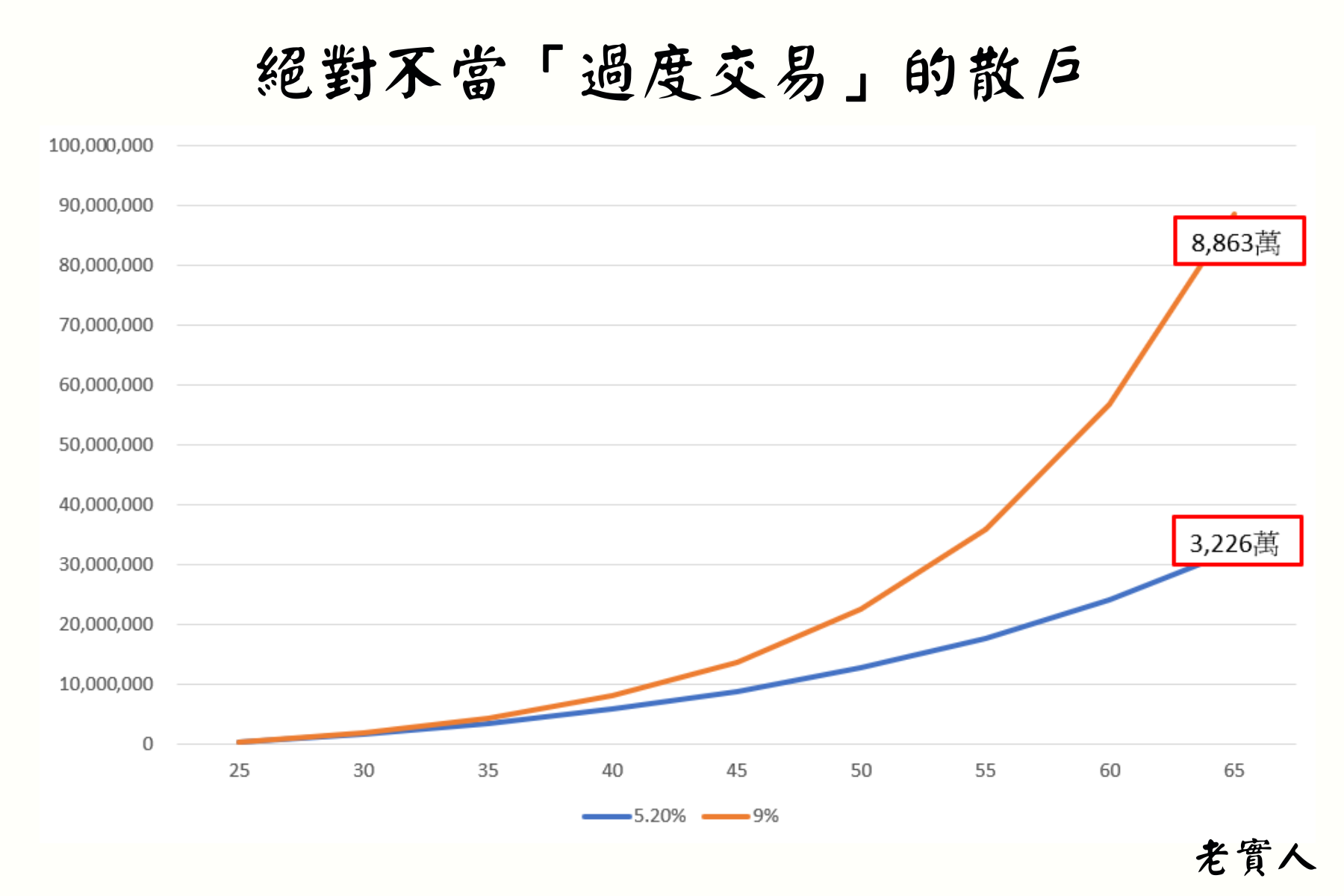

絕對不當「過度交易」的散戶

美國的研究發現交易越多的帳戶,其交易績效越差。布萊德‧巴伯等人於2009年的研究發現,台灣散戶因為過度交易,年化報酬率減損約3.8%,也就是如果市場平均年化報酬率9%,則散戶會因為過度交易只剩下5.2%。

關於過度交易似乎不論哪個國家都是一樣的情況,之前看過對美國人做的一個研究,研究結果也是越頻繁交易的帳戶,年化報酬率越差。

另外可能有些投資人會覺得年化報酬率有5.2%還是有賺錢啊!

我們假設一個剛出社會的年輕人每個月投資2萬元,年化報酬率5.2%以及9%一直持續40年到退休後的終值會差距多少。

年化報酬率5.2%,四十年後終值為3,200萬,看起來是個還不錯的退休金

年化報酬率9%,四十年後的終值為8,800萬,相較起來多了2倍多

年輕時越頻繁操作,代表在股市上花的時間比較多,可是不僅沒有得到相對應的報酬,甚至退休時還損失了將近6成的資產(因為年化報酬率9%完全沒花時間,只有長期買進一個策略)

這些商品可以投資嗎 — 債券

普遍投資人對於債券的印象就是安全、穩定、固定領息

這本書裡解釋了有關於債券會面臨到的風險

利率波動風險:因為債券未來的現金流皆為事先設定好的,因此債券價格與市場利率會呈現反向關係,一般來說利率上升時現有的債券會下跌,假如投資人在這時賣出債券,就會虧損。

發行人信用風險:當發行人破產或無法履行支付利息及本金時,可能會導致投資人無法拿回資金或只能拿回部分資金

市場流動性風險:有些債券在市場上不熱門,因此有流動性風險的這些債券,容易溢價買入折價賣出。

另外書中還有一段迷思破解是關於降息時投資長期債券,不僅可以收到高配息還可以賺到債券上漲的資本利得,這就剛好跟2023年一堆網紅、財經媒體瘋狂鼓吹投資人買長債一樣。

這段期間(2022年8月至2023年12月)

美國二十年以上公債ETF(TLT)總報酬:-10.58%

七至十年期美國公債ETF(IEF)總報酬:-1.98%

而這段期間的0050ETF總報酬:19.44%

假如你因為聽信這些財經專家而去買債券,那你不僅得到負的報酬,同時還損失了投資股票的報酬。

根據學術研究,股票與債券的歷史相關性不高,因此有助於分散單純投資股票的風險,也就是大家常聽到的股債配置。

股債配置根據每個人的風險承受度不同,配置的比例也都不一樣,搭配債券的好處就是可以降低股票的波動,在股市下跌時能夠讓虧損少一點,卻又不會拖累整體報酬率。

這些商品可以投資嗎 — 高股息及高收益商品

台灣散戶對於高股息產品異常熱愛,這方面不能全部怪散戶投資人,而是機構、財經媒體、財經網紅等,用力推廣下造成的。

這本書也特別花了一章來說明高股息產品的迷思

配息只是將錢從左手換右手

配息這個動作確實就是將左手的錢換到右手

假設有一檔ETF配息5%,股價100元,你擁有一張

配息當下股價變成95元,另外有5元股息

你的資產 = 95元 × 1,000股 + 5元 × 1,000股 = 100,000元

平行時空的這檔ETF不會配息,股價100元,你也一樣擁有一張

假設你需要5,000元的現金,我們就賣出50股

你的資產 = 100元 × 950股 + 100元 × 50股 = 100,000元

這個例子可以很好的說明"配息"只是將錢從左手換到右手

填息恰巧是將資產賣在低點

假如現在有一檔ETF股價為110元,預計配息10元,配息完後股價變為100元,大概1個月後拿到配息的10元。

接著運氣非常好,一週左右就漲了10%,股價變為110元,這時候就是所謂的”填息”,也就是實實在在拿到10元報酬。

此時股價110元加上配息10元總共有120元

另外我們假設有一個平行時空

同樣的一檔ETF,不過這個時空的ETF不會配息,因此110元的股價一樣漲了10%,股價變為121元。

有發現嗎,同樣的ETF不參加配息,結果竟然多賺1元

因為股市長期上漲,上漲的時間通常比下跌多,台灣ETF大概需要一個月才能拿到配息,這段時間上漲的話,配息的錢就沒參與到上漲,而且還不算領息需要繳稅、領到股息重新投入時的手續費…等等。

配息課稅造成資產價值減損(不配息的ETF連結基金有節稅優勢)

根據本書計算,以平均稅率12%、健保補充保費2.11%與台灣股市平均股息率約4%,如果不拿股息一年可以節稅約0.5444%,相當於每100萬可以省下5,444元。

考慮到長期複利,成本當然是越便宜越好,因為當你資產越來越大,這種百分比計算的成本也會越來越高,對於平時網購錙銖必較來到投資市場更要好好計算一番才是。

長期買進 — 總結

看完長期買進這本書收穫非常多,對投資人的行為偏誤章節也是越看越有趣,充分的了解行為偏誤對未來做任何投資決策時絕對非常有幫助,另外也介紹了各種投資商品適不適合投資以及各種迷思破解。

而且這本書不論什麼例子,背後都是有各種客觀的研究報告佐證,不像市面上有些書籍,完全經不起驗證。

這本書的難易我覺得適中,沒概念的小白也可以從中吸取到很多知識,看完本書後,希望各位可以跟 周冠男 教授的投資理念一樣「正確的投資方法,是躺在指數的道路上耍廢」。

延伸閱讀:

■ 零股也能輕鬆領股東紀念品,零股寶代領使用心得,只要14,000元每年領回9,400元的商品卡

■ Googlefinance使用教學、台股及美股股票看板、輕鬆紀錄股票及外幣資產,內附Googlefinance實用套版

■ 股息再投入是什麼,教你如何一鍵設定,不要讓退休金縮水了。

■ 0050懶人包、成分股、內扣、手續費、年化報酬率、怎麼買全都收錄在這

這是否意味 那個說 "隨時買,隨便買, 不要賣 "的人並沒有完全錯誤?但僅適用於指數ETF。

長期投資就已經是正確的選擇了 只是更好的做法是買入指數型ETF,比起個股需要額外承擔個股風險 指數型ETF已經幫我們分散掉個股風險了