期貨轉倉是什麼? 如何利用台指期買下台股全市場

期貨是有期限的合約,因此假如有一個時間比較長的策略,就必須執行轉倉這個動作,下面文章還會介紹長期持有台指期的優缺點及注意事項。

期貨專有名詞解釋

期貨有一些專有名詞,對於剛接觸的新手可能會有一點陌生,因此在本文正式開始前,先介紹幾個基本常見的期貨專有名詞,了解這些後再閱讀本文會更輕鬆。

期貨(Futures)

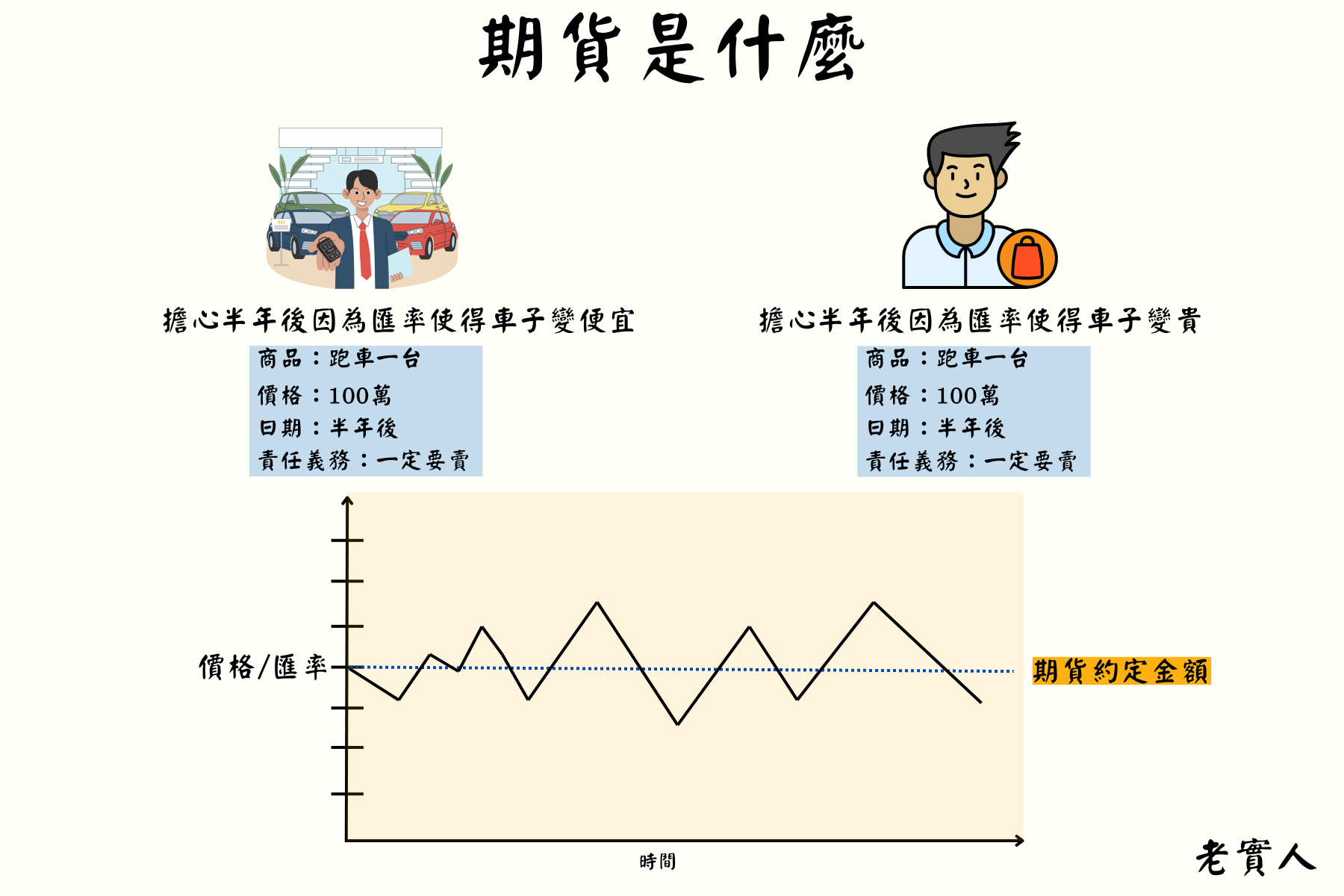

期貨就是未來有期限的交易合約,期貨的英文Futures代表著未來,因此期貨就是未來貨物的價值,而現貨就是現在在交易的貨物的價值。

舉例來說:各位有沒有聽過期貨車,假使我現在去進口車商下訂一台跑車,不過這台車可能要半年後才會到,因為我擔心半年後的匯率會讓車子的價格變貴,車商也擔心到時候的匯率讓車價變便宜,因此我們雙方就共同約定一個價格,半年後車子到了我一定要用這個價格買,車商也一定要用這個價格賣。

口(Lot)

口就是用於期貨合約的單位

平時我們買賣股票都是說一「張」股票,買賣期貨則是說一「口」期貨

原始保證金(Initial Margin)

原始保證金就是帳戶一開始必須放的金額,不同的商品金額不同,有點像入場券的概念

舉例來說:你也可以想像成你現在要去參加慈善撲克王大賽,這個大賽規定要有300萬美元才能入場,原始保證金就好像入場券,確保你有基本的風險承擔能力。

維持保證金(Maintenance Margin)

維持保證金就是在你持倉的期間,最低需要擁有的金額,通常是原始保證金的某個比例。

舉例來說:你也可以想像成你去參加撲克王大賽,你已經有300萬美元入場了,不過假如你輸到只剩下250萬時就必須離開,250萬元這個界線就可以當作是維持保證金。

平倉(Offset)

平倉就是將原本手上的多單賣出或者空單買回,離開這場交易的意思。

例如在台指期20,000點建立一口多單,然後20,100點的時候賣出,這就是平倉

反之假如在20,100點的時候建立一口空單,然後在20,200點的時候買回,這也是平倉

與一開始操作相反的交易行為就稱作平倉

期貨轉倉是什麼

將手上持有即將到期的合約(近月合約),轉換成期限更久的合約(遠月合約)

※為什麼需要期貨轉倉?

因為期貨的合約都有一個期限,假如你現在有一個比較長期的投資策略,那你可能必須將舊的合約平倉,然後再建立新倉,這個動作就是期貨轉倉。

舉例來說:你現在做多一口8月份的台指期,在8月份結算日到期前將這口平倉賣出,然後再買入9月份的台指期繼續持有,這就是期貨轉倉。

反之假如做空一口8月份的台指期,在8月份結算日到期前將這口平倉買入,然後再賣出9月份的台指期繼續做空,這也一樣是期貨轉倉。

台灣期貨在市場上有幾個合約在市場上交易

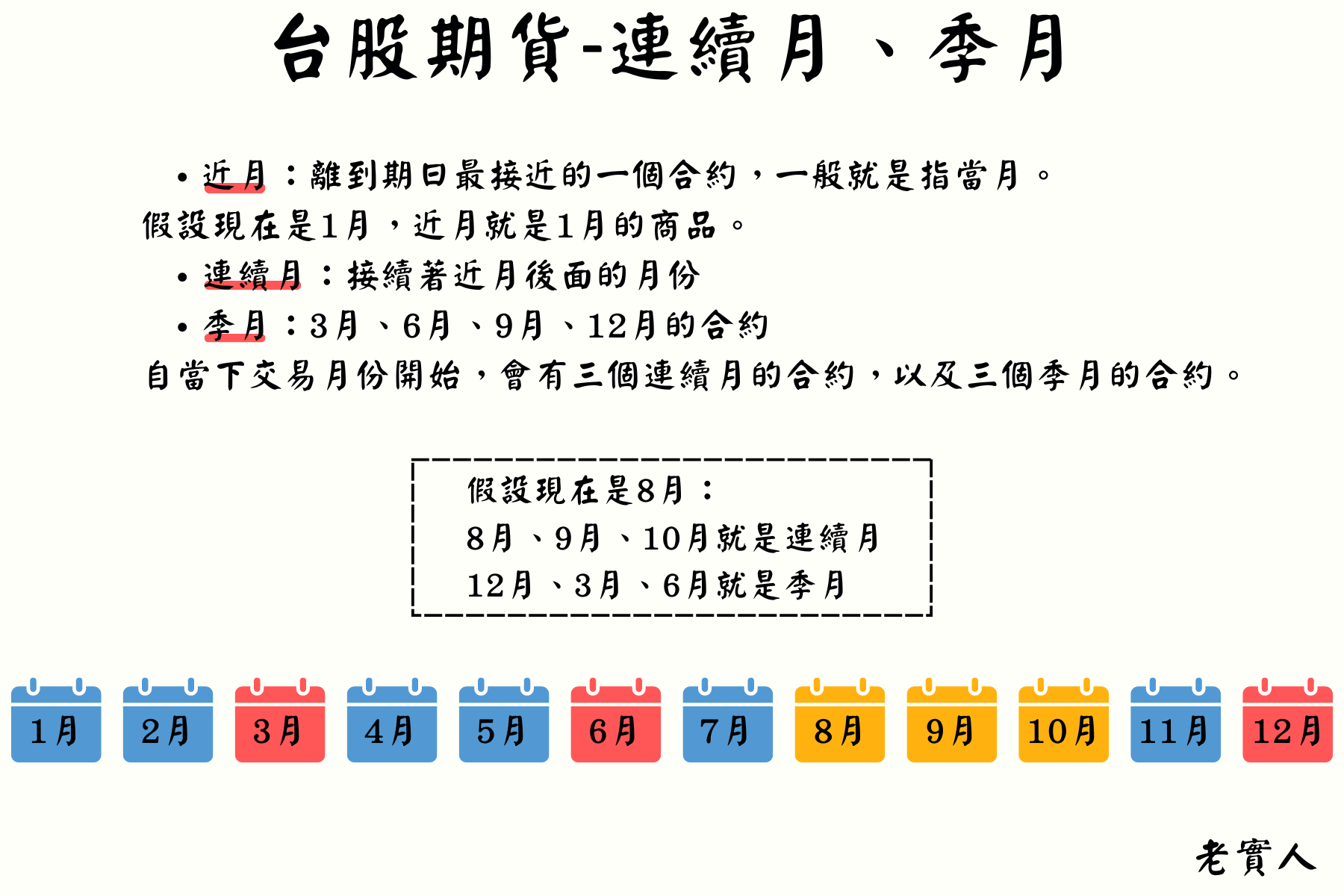

台股期貨一般會有六個月份的契約在市場上交易。

自當下交易月份開始,會有三個連續月的合約,以及三個季月的合約。

近月:離到期日最接近的一個合約,一般就是指當月。假設現在是1月,近月就是1月的商品。

近全:有時候會看到期貨名稱後面有一個「全」,例如小台近全,這是指日盤加上夜盤。

次月:近月的下一個合約,一般就是指下個月的合約

遠月:除了近月以外的合約都可以稱為遠月

連續月:接續著近月後面的月份

季月:3月、6月、9月、12月的合約

期貨如何轉倉

期貨轉倉有兩種方式,以下為你介紹:

(以下用元大投資先生APP示範,並且只是教學示範,不代表投資建議)

假設目前持有9月小台指期一口合約,欲轉倉到10月小台指期合約,該如何操作。

1、將持有的近月合約平倉,再建立遠月合約的倉位

步驟1:開啟投資先生APP→庫存分頁→點選欲平倉的契約

步驟2:選擇ROD、平倉,設定好要平倉的價格→賣出

(因為有選擇平倉,系統會幫你判斷是不是有留倉的倉位需要平倉,例如這邊的例子不小心按到買進,這筆委託就會失敗被退單)

步驟3:搜尋小台指10→調整欲買入的價格→買進

2、使用價差單轉倉

指同樣的期貨合約,同時一買一賣不同月份的委託,達到一鍵轉倉。

例如:目前持有2024年9月份小台指的多單一口,想要轉到2024年10月就可以找到價差單下單的地方,進行委託。

步驟1:開啟投資先生APP→點選下單去→選擇合約→找到小台09/10

步驟2:設定欲轉倉的價差點數→買進→即完成一鍵轉倉

※多單轉倉即賣近月買遠月,所以價差越小越划算 (價差-100會優於價差-50)

※空單轉倉即買近月賣遠月,所以價差越大越划算(價差-50會優於價差-100)

台指期是什麼

台指期就是以加權股價指數為交易標的的期貨,加權股價指數就是平時俗稱的「大盤」,目前台灣上市公司大概有900多間,透過加權股價指數我們可以快速的知道今天台灣股市的狀況是上漲還是下跌。

台指期也是目前台灣期貨市場交易量最大的期貨,不論是大戶、法人、散戶都可以非常方便的利用這個工具,覺得大盤未來走勢很好你可以做多,覺得未來應該要下跌你可以做空,而且期貨的槓桿可以使資金做更有效的利用。

台指期成分股及產業分類占比

我們現在知道台指期就是相當於加權股價指數,因此台指期的成分股市值越大占比也會越高,我們先來看看台指期的產業占比:

台灣加權股價指數產業占比 | |||

產業 | 占比 | 產業 | 占比 |

半導體業 | 43.9662% | 生技醫療業 | 0.9889% |

金融保險 | 10.8719% | 紡織纖維 | 0.9587% |

電腦及週邊設備業 | 6.4349% | 電子通路業 | 0.9165% |

電子零組件業 | 5.8038% | 運動休閒 | 0.8994% |

其他電子業 | 5.402% | 貿易百貨 | 0.7105% |

通信網路業 | 3.3923% | 化學工業 | 0.6751% |

航運業 | 2.2823% | 水泥工業 | 0.6709% |

光電業 | 1.9669% | 橡膠工業 | 0.4614% |

建材營造 | 1.7865% | 電器電纜 | 0.4115% |

塑膠工業 | 1.765% | 綠能環保 | 0.2729% |

電機機械 | 1.7494% | 居家生活 | 0.2712% |

其他 | 1.505% | 觀光餐旅 | 0.2407% |

汽車工業 | 1.3722% | 造紙工業 | 0.215% |

食品工業 | 1.2865% | 數位雲端 | 0.1845% |

鋼鐵工業 | 1.2778% | 資訊服務業 | 0.1569% |

油電燃氣業 | 1.0061% | 玻璃陶瓷 | 0.097% |

資料來源:台灣期貨交易所 | |||

可以看出前三大產業,半導體業、金融保險、電腦及週邊設備業就占了台灣加權股價指數60%,也就是說,加權股價指數有60%的漲跌都是這前三大產業造成的。

接著再來看台指期前十大成分股有哪些:

台灣加權股價指數前十大成分股 | ||

股票代號 | 公司名稱 | 市值占比 |

2330 | 台積電 | 34.4292% |

2317 | 鴻海 | 3.9016% |

2454 | 聯發科 | 2.7734% |

2881 | 富邦金 | 1.6317% |

2308 | 台達電 | 1.5304% |

2382 | 廣達 | 1.4961% |

2412 | 中華電 | 1.3397% |

2882 | 國泰金 | 1.3011% |

2891 | 中信金 | 0.9901% |

3711 | 日月光投控 | 0.9365% |

2303 | 聯電 | 0.8975% |

資料來源:台灣期貨交易所 | ||

第一大成分股台積電市值占比34%,等於說加權指數有1/3的漲跌都是台積電造成的,台積電對大盤的影響力十分巨大。

台指期合約規格

目前台指期的合約規格一共有三種,平時大家說的台指期就是俗稱的「大台」,小型台指期貨就是俗稱的「小台」,以及2024年7月29日上市的微型台指期貨,這三種契約規格如下表:

台指期契約規格 | |||

名稱 | 台股期貨 | 小型台指期貨 | 微型台指期貨 |

英文代碼 | TX | MTX | TMF |

交易時間 | 早盤:08:45-13:45 晚盤:15:00-05:00 | ||

契約價值 | 1點200元 | 1點50元 | 1點10元 |

最後結算日 | 該契約的第三個星期三的13:30 | ||

原始保證金 | 292,000 | 66,250 | 13,250 |

維持保證金 | 224,000 | 50,750 | 10,150 |

結算保證金 | 216,000 | 49,000 | 9,800 |

最後結算價 | 結算日當天台股收盤前30分鐘,每筆加權指數的算術平均數 | ||

資料來源:台灣期貨交易所 | |||

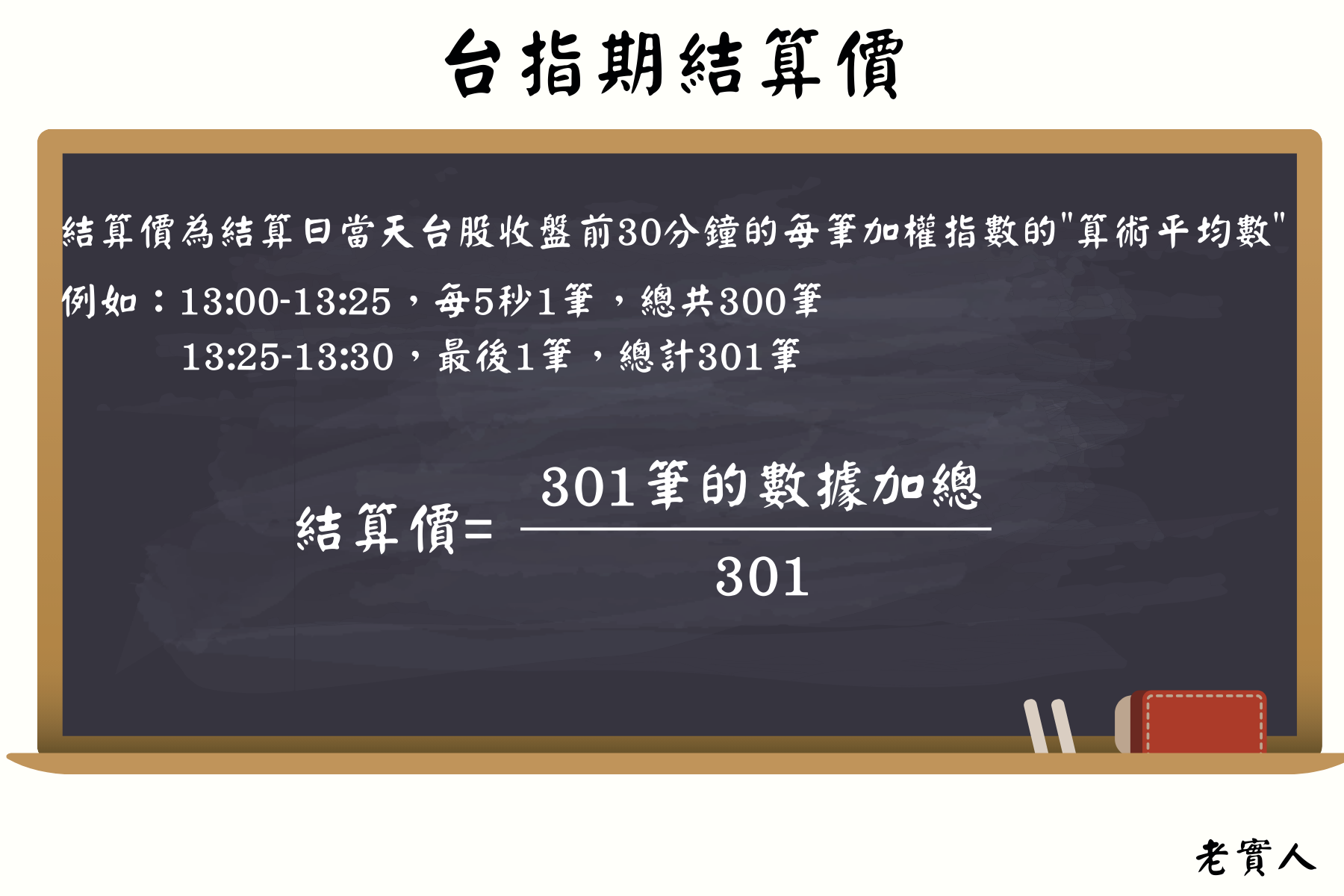

台指期結算價

台指期的每日結算價為一般日交易時段收盤前一分鐘內的所有交易之成交量加權平均價

台指期的最後結算價為結算日當天台股收盤前30分鐘的每筆加權指數的算術平均數

例如:13:00-13:25,每5秒1筆,總共300筆

13:25-13:30,最後1筆,總計301筆

結算價=301筆的數據加總 ÷ 301

台指期無限轉倉買下整個台股

目前台灣ETF市值最大的就是台灣50(0050)ETF,想要投資台灣的未來,覺得台灣未來會越來越好,第一個想到的就是台灣50ETF,不過台灣50只有市值前50大的公司,對大盤的涵蓋率大約是70%左右,因此想要更分散、更貼近台灣加權指數的報酬的話,也可以利用台指期無限轉倉來取得台股大盤的報酬。

※台灣50ETF著重在大型股,台指期包含了中小型股,比台灣50ETF更分散,也就是說當大型股表現好的時候,台灣50ETF的表現會比台指期更好,但是當中小型表現較好的時候,台指期的表現會比台灣50更好。

台指期領的到股息嗎?

答案是期貨領不到股息,不過期貨可以得到股息的報酬

這句話是什麼意思呢,下面會清楚解釋期貨是如何賺到股息的

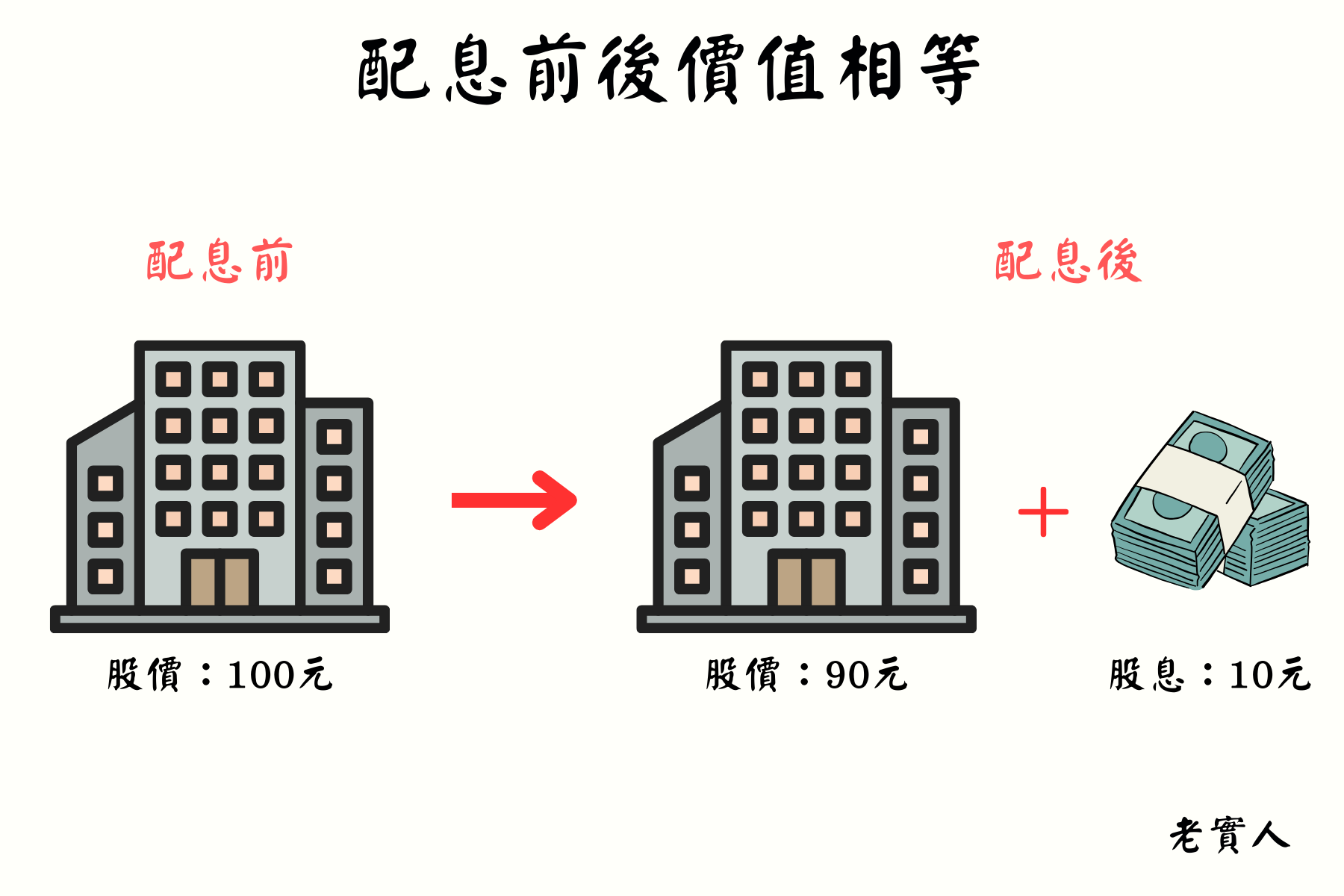

首先假設一間公司股價100元,當公司發放股息10元時,股價會直接少10元,因為配息前及配息後的價值相等。

假設目前現貨為10,000點,預計下個月要除息蒸發1,000點

因為期貨是未來的合約,因此下個月的期貨合約為9,000點

到了下個月除息時,現貨會蒸發除息點數1,000點

期貨已經提前扣掉了,反而除息完的點數現貨跟期貨會很接近

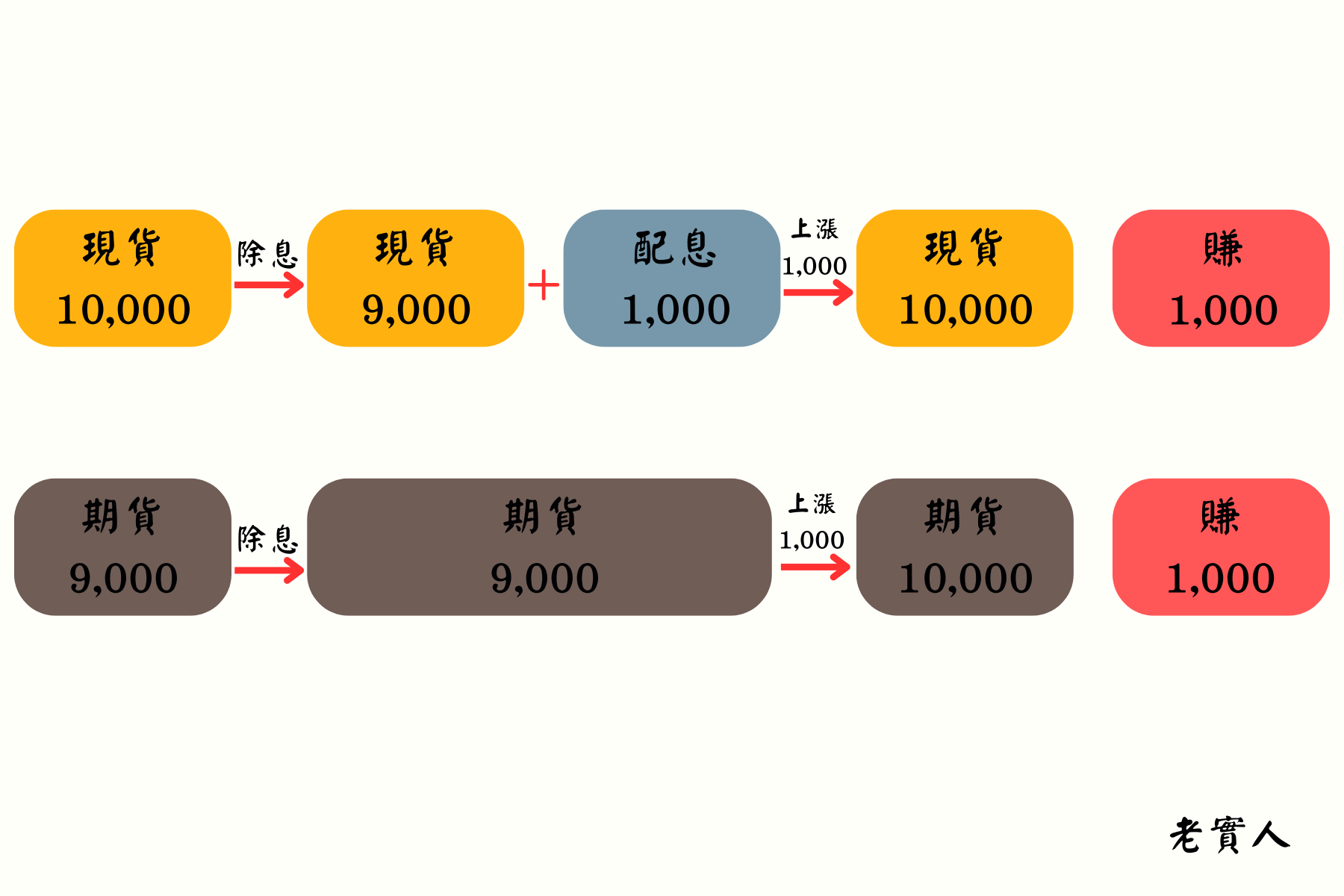

接下來假設大盤上漲1,000點,也就是所謂的填息,領配息的投資者確實賺到股息

期貨也從9,000點漲到10,000點,賺到配息的1,000點

了解這個機制後就可以很清楚的知道,雖然台指期沒有配息,不過確實可以獲得股息的報酬。

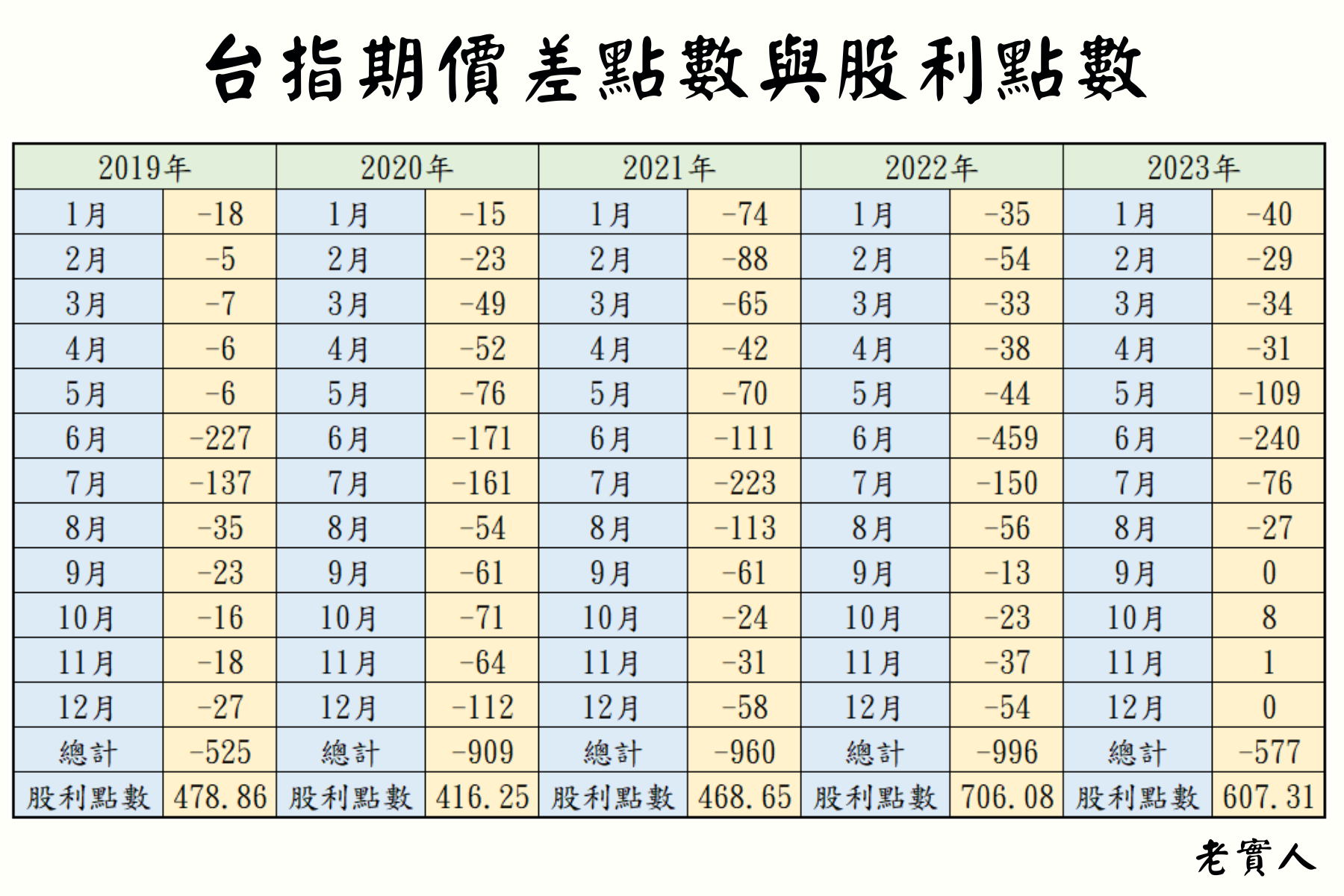

接著下圖統計了從2019年開始每月轉倉到現在,實際能夠獲得的價差點數,與股利點數相比較,是否都有賺到股息報酬。

從圖上可以看的出來,從2019年開始到現在,除了2023年時轉倉價差比股利點數少了30點外,其餘的年份都有賺到股利點數,甚至還因為逆價差的關係額外多賺了滿多點數的。

台指期無限轉倉有哪些優點

更廣泛投資台股市場

對於指數化投資在台股市場最多人使用的是0050(台灣50)或者006208(富邦台50),不過這兩支ETF都是追蹤台灣50指數,主要投資於台股市值前50大的公司,對於台股大盤的涵蓋率大約70%左右。

假如使用台指期的話就可以更分散投資台股,像是有些人覺得台積電在台灣50指數的占比已經高達50%,就可以考慮使用台指期,台積電在台指期的占比大概30%左右。

下表為台指期貨與相似台股ETF的報酬率分析表:

台指期 | 0050ETF | 006208ETF | 006204ETF | 加權報酬指數 | |

2019/1/9至 2020/1/8 | 26.88% | 32.61% | 31.66% | 24.72% | 26.84% |

2020/1/8至 2021/1/13 | 41.49% | 47.11% | 47.25% | 35.95% | 38.15% |

2021/1/13至 2022/1/12 | 22.76% | 13.23% | 13.52% | 23.11% | 19.73% |

2022/1/12至 2023/1/11 | -14.11% | -19.23% | -19.34% | -15.97% | -15.87% |

2023/1/11至 2024/1/10 | 21.98% | 17.97% | 18.60% | 23.65% | 22.83% |

總報酬 | 130.89% | 110.45% | 110.51% | 116.89% | 116.79% |

資料來源及參考資料:證交所、期交所、ffaarr的投資理財部落格 | |||||

台指期的回測是採用每月轉倉,因此有額外賺到逆價差,所以總報酬的部分才會比加權報酬指數多,另外0050及006208在2019年跟2020年因為大型股表現較佳,因此取得較多報酬,但是接下來的2021-2023年中小型股的表現比大型股來的更好,而006204單看總報酬會誤解以為追蹤的很好,不過各年度分開看就會發現事實不是如此。

這個分析表格並不是要解釋台指期比較好,而是提供給想要廣泛投資台股市場的各位多一種選擇。

另外再提醒一下,台指期總報酬比加權報酬指數多只是因為2019年至2022年期貨轉倉時吃到了逆價差,不過2023年台指期報酬已經因為正價差的關係輸給加權報酬指數了,不要因為過去報酬較高就認為未來也是如此。

持有成本比ETF便宜

台指期持有的成本有交易手續費、交易稅以及轉倉時可能有的正價差或逆價差(不過這個價差每次都不同所以無法精確的計算)

持有ETF的成本有交易手續費、交易稅、ETF內扣費用以及收到股息需要課稅

舉例來說:

假設一口小台價值100萬

用100萬買進一口小台以及用100萬買進0050ETF

買進並持有或者轉倉至期間滿1年

手續費都以比較常見或中間的數值做計算

持有期貨與ETF成本比較 | ||

小台指期 | 0050ETF | |

價值 | 100萬 | 100萬 |

交易手續費 | 買+賣=60元,一年12次 60元×12次=720元 | 100萬×0.1425%×6折×2次=1,710元 |

交易稅 | 買+賣=40元,一年12次 40元×12次=480元 | 賣出才有 100萬×0.1%=1,000元 |

持有成本 | X | 內扣費:0.43% 100萬×0.43%=4,300元 |

稅務 | X | (每個人不同無法精算) |

總計 | 1,200元 | 7,010元 |

長期持有10年 | 12,000元 | 45,710元 |

持有成本非常明顯是台指期比0050ETF便宜很多,一年持有下來0050ETF比小台指期貴了將近6倍,而且這還不包含小台指期放夠保證金後,剩餘的資金放置高利活存或者定存領利息。

※提醒一下,這裡只是單純比較持有台指期以及ETF所需要的成本,並不是說成本比較便宜就會得到比較好的報酬率,但是過高的成本也是不必要的。

你可能會想知道:ETF內扣費用是什麼,台股ETF內扣費用一覽表,高內扣費用會造成什麼傷害

領股息不用繳稅

對於所得稅率較高的投資人,參加ETF除權息時通常都很不划算,甚至會在除權息前賣出股票不參加配息,不過利用台指期貨轉倉領的股息完全不用繳稅。

台指期無限轉倉有哪些缺點

台指期合約有期限需要操作

台指期因為是期貨的關係所以合約會到期,因此在合約到期前要記得花時間轉倉,假如是買ETF就只需要下單,買到後就不用管他了。

容易受人為因素影響

假如現在股市一直漲,很可能出現等跌一點再轉的念頭,又或者股市一直下跌,也會出現不敢買下去的念頭,這些人性的行為,都很可能影響整個轉倉過程。

轉倉有正價差或逆價差

雖然當出現逆價差時比較有利於期貨轉倉(因為可以額外多賺到價差點數),不過我們卻不能期望未來還是會持續有逆價差,而且在2023年6月開始,台指期貨就開始出現正價差,也因此不論是出現逆價差或者正價差,對我們使用這個工具都算是一個小缺點。

期貨轉倉常見問題

期貨忘記轉倉怎麼辦?

不用緊張,沒關係的。

期貨在結算日時忘記轉倉,系統會在結算價出來後自動幫你平倉,假如當下賺錢就給你錢,賠錢就扣你錢。

期貨什麼時候轉倉比較好

長期持有台指期的話,什麼時間點轉倉其實結果都差不多,不過越接近結算日,次月的流動性會變好,比較不會有太大的價差。

轉倉到次月或是最遠月最大的差別就是轉倉9次的成本,中間的逆價差跟正價差因為無法預測,所以建議就是照原本計畫的策略轉就好。

下表為每月轉倉及轉到最遠月的比較,轉倉的時機皆為每個月的第二個星期三

時間 | 每月轉倉(點) | 9個月轉倉(點) |

201901-201909 | 1,506 | 1,562 |

201909-202006 | 1,232 | 1,112 |

202006-202103 | 5,033 | 4,710 |

202103-202112 | 2,708 | 2,789 |

202112-202209 | -2,347 | -2,614 |

202209-202306 | 2,996 | 2,804 |

202306-202403 | 3,081 | 3,127 |

雖然過去的資料每月轉倉似乎多賺了比較多的逆價差,不過未來是不是會持續這樣並不知道,假如覺得未來會持續有額外的逆價差,你可以選擇每月轉倉。

假如你覺得每月轉倉很花時間,並且多花很多手續費,你也可以選擇9個月轉倉。

期貨轉倉成本越墊越高

先舉個例子,假設113年1月台指期10,000點開始建倉,2月的時候15,000點轉倉

這時候已實現損益為5,000點

新建立的一口未實現損益為0點

很多投資朋友會認為期貨轉倉後成本就如同這個例子變高了。

我們再看看下面的例子,

假設有一檔ETF你從20元買進一直到現在價格100元

這時候你的成本為20元

我們在這個時候把ETF用100元賣出,又馬上用100元買進

成本就變成100元了嗎?

建議各位可以用整體資產的角度來檢視,就不會陷入這種迷思,不管我的成本是多少,ETF價格100元代表我的資產就是100元。

期貨就是槓桿很危險嗎?

這裡絕對要否定這個問題,期貨並不危險,危險的是使用工具的人。

舉例來說:假設現在台指期為20,000點,價值為100萬,一口保證金為66,250元

當我們準備不同保證金時,槓桿倍率各是多少:

保證金 | 小台指期契約數量 | 槓桿倍率 |

66,250 | 一口 | 15倍 |

100,000 | 一口 | 10倍 |

150,000 | 一口 | 6.67倍 |

200,000 | 一口 | 5倍 |

500,000 | 一口 | 2倍 |

1,000,000 | 一口 | 1倍 |

2,000,000 | 一口 | 0.5倍 |

從上面的表格我們可以知道,當你保證金準備不足時是非常危險的,因為槓桿倍率很高,可能一個波動就被掃出場,因此很多人認為期貨很危險就是因為保證金準備不夠。

延伸閱讀:

■ 0050懶人包、成分股、內扣、手續費、年化報酬率、怎麼買全都收錄在這

■ 借券利息好嗎?利率要如何設定才借的出去?借券有什麼優缺點?借不借券對累積資產有何影響?

■ Googlefinance使用教學、台股及美股股票看板、輕鬆紀錄股票及外幣資產,內附Googlefinance實用套版