股票融資是什麼?融資利息、維持率怎麼計算,超詳細融資交易攻略。

股票融資是信用交易的一種,多數人聽到融資融券第一個想法就是:很危險、不要碰,對融資一知半解的話老實人也會希望你不要碰。

「水能載舟,亦能覆舟」,融資使用的好可以放大你的獲利,使用不好的話則會讓你的虧損加倍。下面的文章為您好好介紹股票融資是什麼。

股票融資是什麼意思

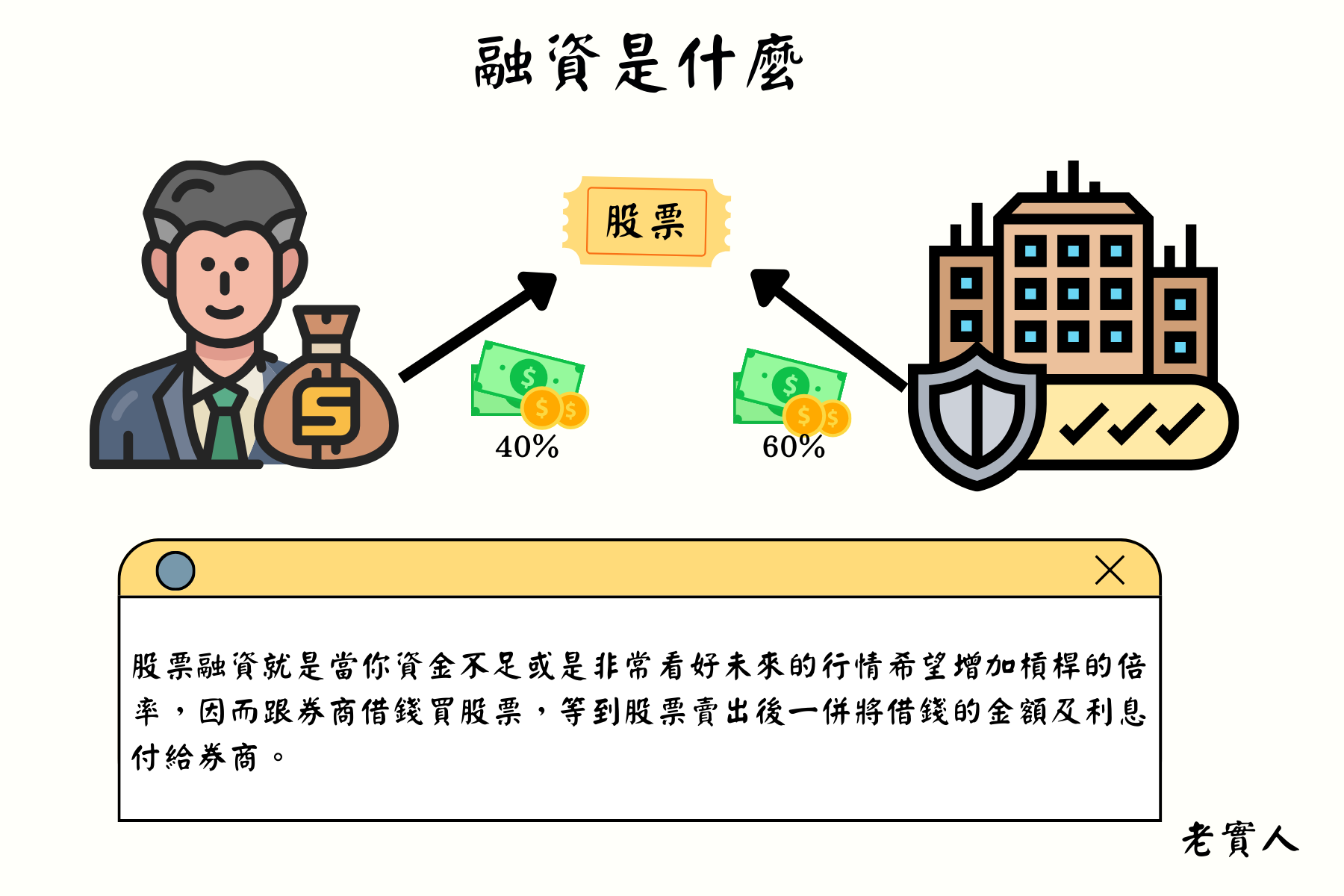

股票融資 (Margin trading)的意思:投資人跟券商借錢買股票。

股票融資就是當你資金不足或是非常看好未來的行情希望增加槓桿的倍率,因而跟券商借錢買股票,等到股票賣出後一併將借錢的金額及利息付給券商。

例如:投資人A身上有40萬元,他想投資老實人公司,不過老實人公司一張需要100萬,這時投資人A就可以使用融資買進,因為身上只有40萬剩下的60萬是券商幫你出的,所以等於跟券商借了60萬。

融資成數

這時候你可能會想知道能夠跟券商借多少錢,一般來說上市櫃股票最高可以融資到6成,也就是說股價1,000元的股票一張需要100萬,使用融資的話你只需要自備40萬就夠了。

不過有時候可能個股波動異常、或有處置時會有融資券調整成數,因此要以台灣證券交易所公布為主。

使用融資就等於開啟財務槓桿,它可以使你原本的資金在股市裡曝險加倍,也就是說你原本只有40萬元,不過因為使用了融資,所以你可以融資買100萬元的股票,這時候原本應該40萬在股市結果變成100萬,財務槓桿變成2.5倍 (100萬 ÷ 40萬) 。

然而在股市上漲的期間,多數投資人會因為想賺多一點錢而開啟財務槓桿,以融資6成意味著財務槓桿2.5倍來說,當你股票上漲時你的獲利會增加2.5倍,不過相對的當你股票下跌時你的虧損速度也會增加2.5倍,因此要使用融資這種工具時,務必做好風險管理。

證券信用戶資格

平時我們買賣股票都是使用自己的資金買賣,不過融資融券並不完全使用自己的資金,因此我們稱之信用交易,要使用信用交易要先開立證券信用戶,不過證券信用戶沒辦法一開始開證券戶時就一併開,因為他還有一些條件,證券信用戶資格如下:

1、年滿20歲的本國國民

2、開戶滿3個月以上

3、最近一年成交筆數滿10筆以上

4、最近一年成交金額累積達所申請額度50%

5、財力證明需達所申請額度的30%,若申請50萬以下免財力證明

股票信用交易級數一覽表 (融資額度、融券額度) | ||||

級數 | 融資額度 | 融券額度 | 累積成交金額 (50%) | 財力證明 (30%) |

B | 50萬 | 50萬 | 25萬 | 不需要 |

A | 100萬 | 100萬 | 50萬 | 30萬 |

1 | 250萬 | 250萬 | 125萬 | 75萬 |

2 | 500萬 | 500萬 | 250萬 | 150萬 |

3 | 1,000萬 | 1,000萬 | 500萬 | 300萬 |

4 | 1,500萬 | 1,500萬 | 750萬 | 450萬 |

5 | 2,000萬 | 2,000萬 | 1,000萬 | 600萬 |

6 | 2,500萬 | 2,500萬 | 1,250萬 | 750萬 |

7 | 3,000萬 | 3,000萬 | 1,500萬 | 900萬 |

8 | 6,000萬 | 6,000萬 | 3,000萬 | 1,800萬 |

9 | 8,000萬 | 8,000萬 | 4,000萬 | 2,400萬 |

10 | 1億 | 1億 | 5,000萬 | 3,000萬 |

融資利息計算

Q:融資需要利息嗎?

A:當然要。融資就是投資人跟券商借錢買股票,因此投資人歸還本金時也要一併付融資期間的利息。

融資利息=融資金額 × 融資利率 × 天數 ÷ 365

※目前台灣券商融資利率普遍在6%-7%之間

融資利息計算舉例說明:

假設老實證券融資利率6.25%,投資人A融資買進股價1,000元的股票一張,持有100天之後需要付多少融資利息。

融資買入有哪些費用:交易手續費(0.1425%)

融資賣出有哪些費用:交易手續費(0.1425%) + 證交稅(0.3%) + 融資利息(0.625%)

交易手續費:1,425

證交稅:3,000

融資利息:(100萬× 6成 ) × 6.25% × 100(天) ÷ 365 = 10,274 (股票價值100萬然後我們跟券商借6成,因此使用60萬去計算)

總計:1,425 + 1,425 + 3,000 + 10,274 = 16,124

因此這次融資買進的手續費總共為16,124元,融資利息佔原本本金2.57%。

使用融資這項工具時要特別注意融資利息,因為這也算是你買進股票的成本,假如一時誤算了可是很容易傷到本金。

下面的文章有分享融資利息計算器,有需要的朋友可以繼續自行下載。

融資利率比較

融資利率對投資人來說越低越好,不過開戶的券商也得考慮其他因素,服務據點方不方便、看盤軟體好不好用、手續費便不便宜,下面整理出融資利率比較,正確資訊還是依當時各券商官網公布為主。

融資利率比較 | |||

券商 | 融資利率 | 券商 | 融資利率 |

元大 | 6.25% | 華南 | 6.45% |

凱基 | 6.45% | 台新 | 6.25% |

富邦 | 6.45% | 兆豐 | 6.35% |

永豐 | 6.35% | 新光 | 6.10% |

群益 | 6.45% | 玉山 | 6.40% |

國泰 | 6.45% | 第一金 | 6.45% |

統一 | 6.45% | 合庫 | 4.50% |

元富 | 6.45% | 臺銀 | 4.50% |

資料整理:老實人 時間:2024/5/14 | |||

融資餘額意思

個股的融資餘額就是一檔股票用融資買進還未賣出的數量。

大盤的融資餘額就是市場上所有以融資買進的股票還未賣出的數量。

融資餘額:前日餘額 - (今日融資買進 - 今日融資賣出)

融資餘額查詢

想要查詢融資融券餘額可以到台灣證券交易所

或是現在看盤軟體也幾乎都可以查詢,位置大概在籌碼、資券的地方

股票融資維持率是什麼

融資維持率低於130%時,要記得補錢

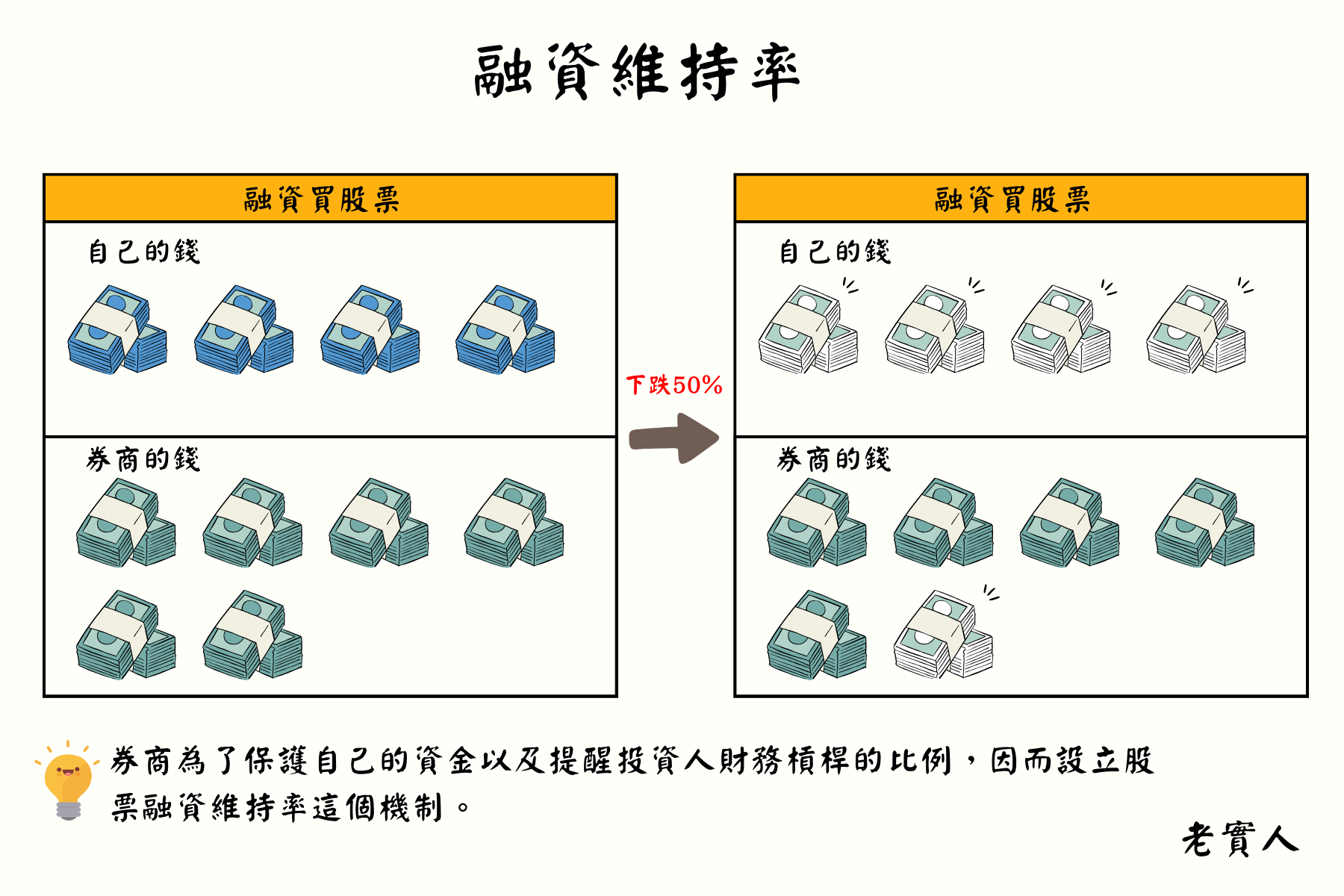

正常買賣股票沒聽過什麼維持率,不過融資融券屬於信用交易,你買賣的股票並不是100%全都是自己的資金,融資有6成是券商借給你的,因此券商為了保護自己及投資人所以設立融資維持率的機制。

舉例來說:

我們用融資買一個10元的商品,融資6成代表券商幫我們出6元,我們自己準備4元,結果這個商品跌了50%只剩下5元的價值,不僅自己的4元全部賠光,連券商借我們的錢也賠到了。

券商為了保護自己的資金以及提醒投資人財務槓桿的比例,因而設立股票融資維持率這個機制。

股票融資追繳流程

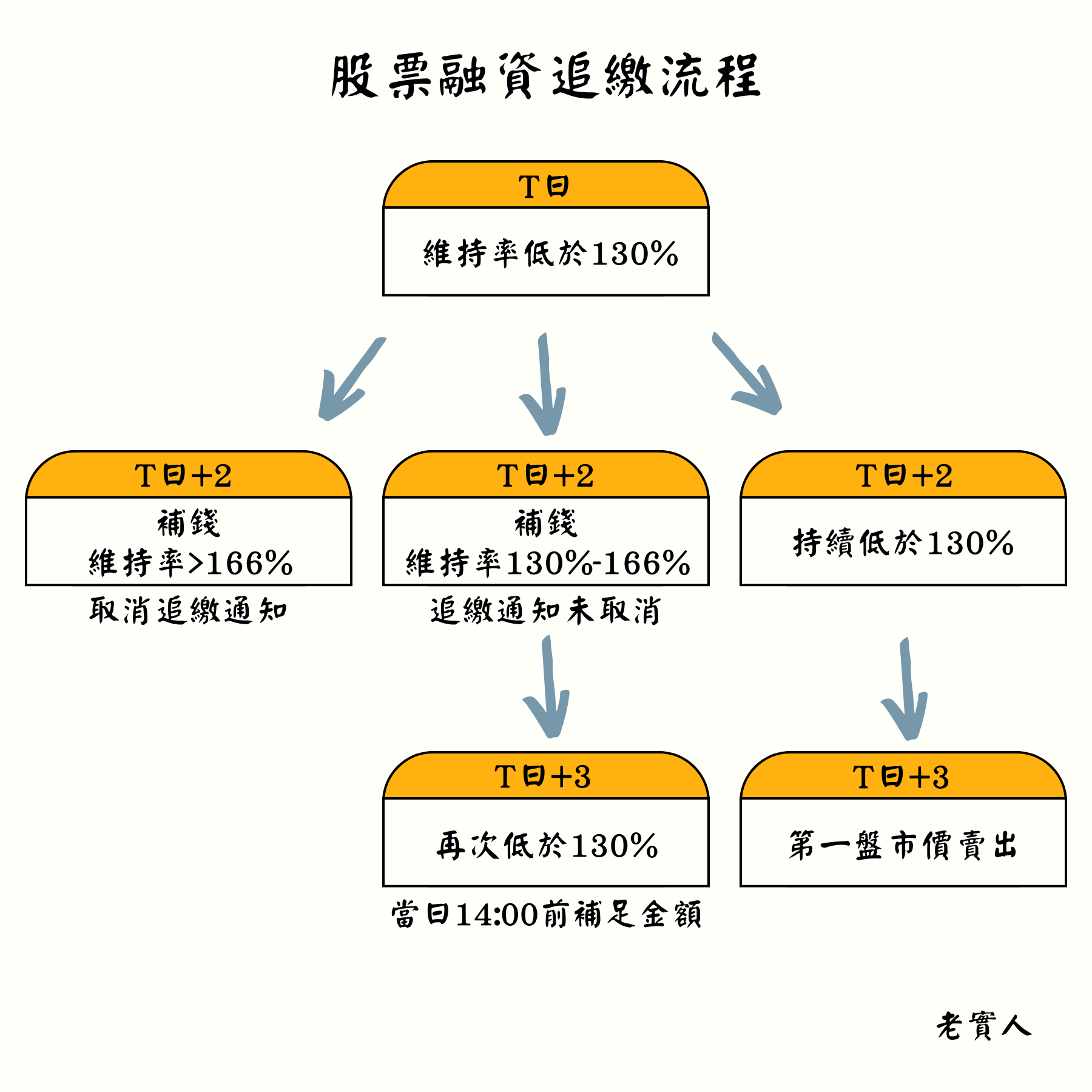

當投資人的整戶維持率在當日收盤低於130%時,券商會在當日下午兩點寄出掛號以及電話通知,收到通知的投資人需要於第二日下午14:00前補錢進去。

★將整戶維持率提升至166%以上就可以取消融資追繳

★整戶維持率提升至130%-166%之間,融資追繳通知還未取消只是暫時不會賣掉你的股票,不過假如當日收盤再次使維持率低於130%,這時會收到第二次的追繳通知(僅電話通知),這時就一定得在當日下午14:00補足金額。

★整戶維持率一直都低於130%者,將於第三日早上第一盤賣出,這也是俗稱的「融資斷頭」。

融資維持率計算

融資維持率計算公式:股票市值 ÷ 融資金額 × 100%

假設一檔股票10元,融資買進一張,就等於券商幫你出6成(6,000元),自己準備4成(4,000元)

剛買進時的維持率:10,000 ÷ 6,000 × 100% = 166%

下跌9成的維持率:(10,000 × 0.9) ÷ 6,000 × 100% =150%

下跌8成的維持率:(10,000 × 0.8) ÷ 6,000 × 100% =133%

一檔股票下跌8成的維持率133%就非常接近券商規定的130%了,假如融資的股票波動性很高就會很容易碰觸到這個界線。

更簡單計算維持率130%的算法:股票市值 × 0.78 =融資追繳的價格

上面的例子:10,000 × 0.78 =7,800,代表這檔股票跌到7.8塊時融資維持率會等於130%,也就是券商融資追繳的價格

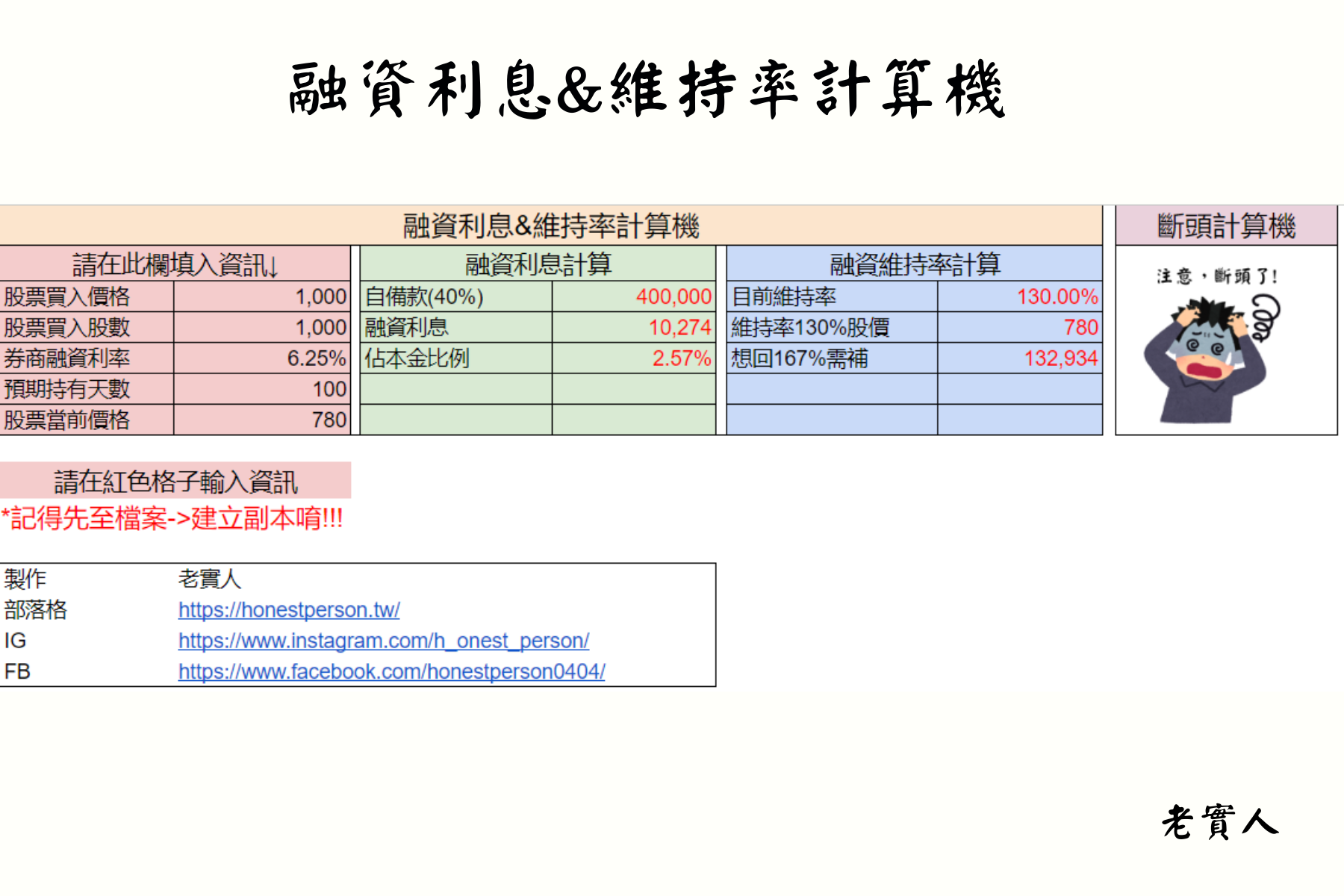

融資維持率計算機、融資利息計算器、融資斷頭計算機 分享

因為融資交易是屬於信用交易,會放大你的獲利或著虧損,因此在使用前務必要先算清楚會需要多少的利息、融資維持率是多少、股價跌到多少會融資斷頭。

這裡分享老實人自製的融資利息、維持率、斷頭計算機,有需要的朋友可以自行下載。

融資利息計算器使用教學

步驟1:點擊融資計算機下載連結

步驟2:先到檔案→建立副本

步驟3:將融資買的股票資訊以及融資利率填入紅色格子

步驟4:綠色格子會計算出需要多少自備款、融資利息多少以及融資利息占本金的比例

步驟5:藍色格子會計算出目前融資維持率是多少、股價跌到多少融資維持率是130%以及融資維持率想要回到167%時需要補多少錢

融資斷頭意思

融資斷頭就是當投資人的整戶維持率低於130%時,券商會發出追繳通知,不過投資人資金不夠並沒有去補錢,券商將會在三日後的一早第一盤市價賣出,這就是融資斷頭。

舉例來說:老實人融資買了一檔10元的股票1張,今天跌到7.5元,這時候的融資維持率是125%,已經低於130%,這時因為老實人身上沒有足夠的錢補進帳戶,因此券商將在發出追繳通知的第三天以市價賣出,假設當時市價還是7.5元。

股價10元跌到7.5元下跌25%

不過因為是使用融資交易,因此原本本金只有4,000元,虧損了2,500元,虧損62.5%,要使用前千萬要特別注意。

如何避免融資斷頭

降低槓桿倍率:因為股票融資大概是2.5倍的槓桿,波動會是只用現金買賣的2.5倍,因此只要降低槓桿的倍率就可以讓波動降低,最簡單的做法就是多準備一些現金。

舉例:你要融資買10元的股票,一般來說只要準備4元,槓桿倍率2.5倍,不過你多準備1元變成5元的話,槓桿倍率就只剩下2倍,波動也相對降低。

設立停損:當投資人戶頭裡有好幾檔股票都使用融資交易時券商會幫你計算整戶維持率,假如你今天買了兩檔股票,其中一支一直跌導致整戶維持率低於130%,這時候你可以不用補錢只要把拖垮維持率的那支股票賣出,讓維持率回到166%以上就可以了。

舉例:假如我們融資買了兩支股票A跟B,A跟B的股價都是10元,我們自備款為8元,跟券商借了12元

整戶維持率為 20 ÷ 12 × 100% = 166%

假如A股票開始跌,跌了50%剩下5元,B股票股價一樣維持在10元

這時候整戶維持率為15 ÷ 12 × 100% = 125%

這時就會收到券商的追繳通知,不過接下來我們將A股票停損賣出

這時候整戶維持率為10 ÷ 6 × 100% = 166%

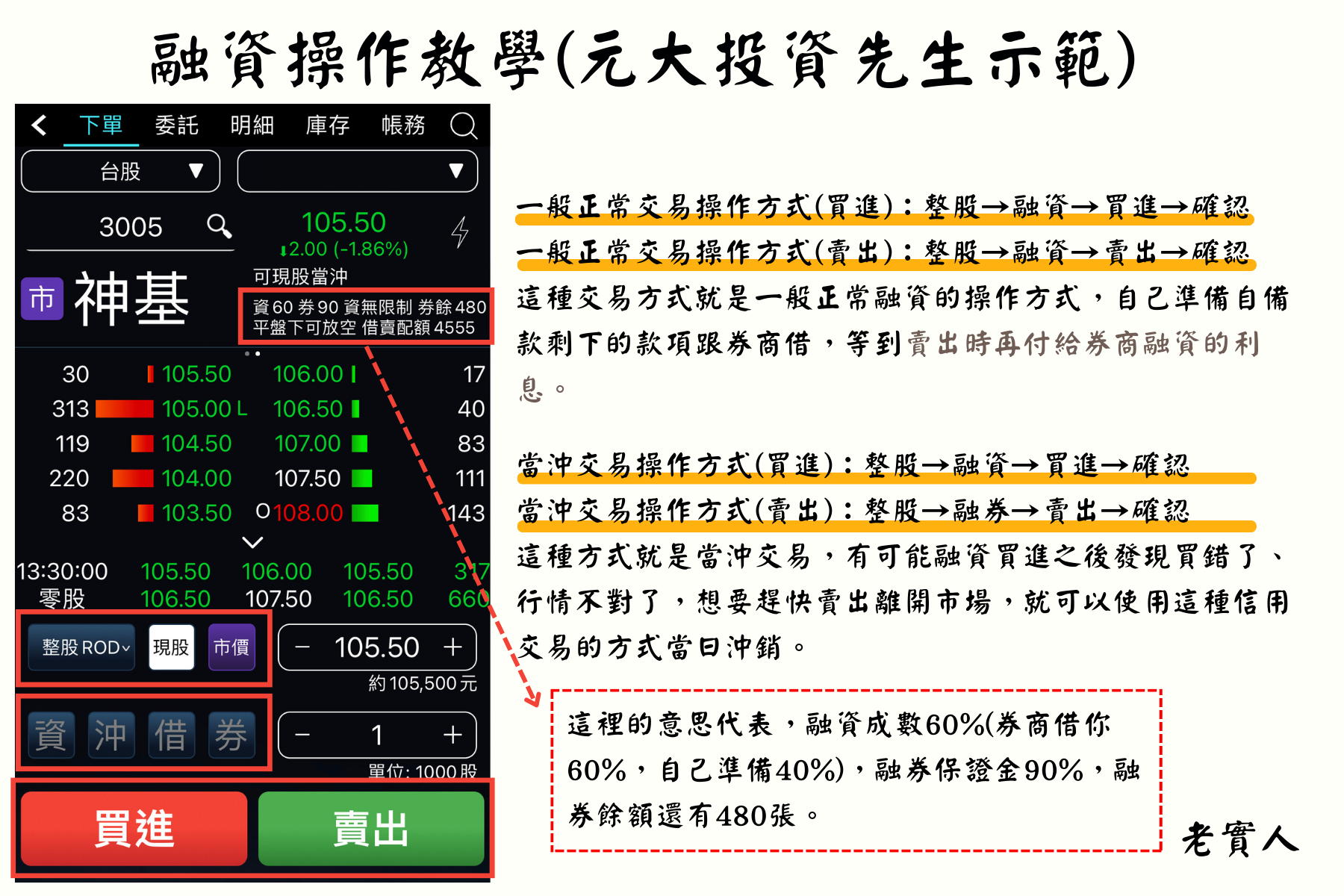

融資該如何在手機APP操作下單(元大投資先生示範)

融資的下單方式分為兩種,一種就是正常的交易先買進然後隔幾天之後再賣出,另一種則是當天交易,即為「當沖」當天買進當天賣出。

一般正常交易操作方式(買進):整股→融資→買進→確認

一般正常交易操作方式(賣出):整股→融資→賣出→確認

這種交易方式就是一般正常融資的操作方式,自己準備自備款剩下的款項跟券商借,等到賣出時再付給券商融資的利息。

當沖交易操作方式(買進):整股→融資→買進→確認

當沖交易操作方式(賣出):整股→融券→賣出→確認

這種方式就是當沖交易,有可能融資買進之後發現買錯了、行情不對了,想要趕快賣出離開市場,就可以使用這種信用交易的方式當日沖銷。

融資有什麼好處,有哪些風險

融資有什麼好處

增加潛在收益:融資就是使用財務槓桿,適度的財務槓桿可以增加的你報酬,不過相對的也有可能讓你虧損變大,請謹慎使用。

提高資金使用效率:利用融資可以更靈活的使用資金,讓你現有的資金分配到更多不同的股票或著資產上面。

融資有哪些風險

損失擴大:假設你使用2.5倍槓桿,代表當你獲利時可以多賺2.5倍,不過當你賠錢時也是多賠2.5倍,在使用財務槓桿時千萬要根據自身的條件,將風險管理做好。

斷頭風險:股票市場一定會有波動,當你沒有計算好融資維持率,就很有可能會面臨到被券商強制平倉的斷頭風險。

心理壓力:使用融資投資人會面臨較大的心理壓力,因為波動是你的本金的2.5倍,當人們面對較大的波動時,有比較大的機率會無法做出冷靜正確的判斷。

利息成本:使用融資的利率算是挺高的,長期使用的話會增加股票交易成本。

融資常見問題 Q&A

融資回補是什麼

當你融資買的股票一直跌,跌到維持率130%時,券商就會發融資追繳通知請你補錢,假如期限內沒有補足股票就會被斷頭。

融資維持率低於130%會怎樣

首先券商會先發出追繳通知,兩日內補足維持率166%以上就沒事了,假如只補足130%-166%的話,這時融資追繳還未被取消,假如維持率又再次低於130%就必須當日補錢至166%,假如都沒去補錢,券商會在第三日早上第一盤將你的股票賣出。

融資要利息嗎

要利息。

融資利息=融資金額 × 融資利率 × 天數 ÷ 365

※目前台灣券商融資利率普遍在6%-7%之間

融資使用率意思

融資使用率就是目前融資使用的數量與融資限額的比例

融資使用率計算:融資餘額 ÷ 融資限額 × 100%

※融資限額就是這檔股票最大融資張數

■ 零股也能輕鬆領股東紀念品,零股寶代領使用心得,只要14,000元每年領回9,400元的商品卡